《小企业会计准则》第八十七条 小企业应当根据实际发生的交易和事项,按照本准则的规定进行确认和计量,在此基础上按月或者按季编制财务报表。

一、小企业月末增值税的计算与会计处理

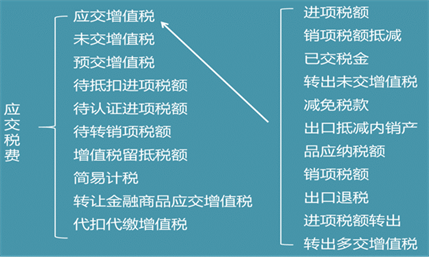

增值税会计科目表

(一)增值税一般纳税人月末增值税计算与核算

1.月末结转前“应交税费——应交增值税”若为贷方余额,表示有应交未交的增值税,则:

借:应交税费——应交增值税(转出未交增值税)

贷:应交税费——未交增值税

2.如为借方余额,两种情况:一是本月尚未抵扣的进项税,不必结转,待下期继续抵扣;二是本月多缴增值税,则:

借:应交税费——未交增值税

贷:应交税费——应交增值税(转出多交增值税)

案例1 冀石公司某月发生销项税额:304 000元,进项税额转出9 600元,进项税额182 820元,已交增值税40 000元。本月“应交税费——应交增值税”账户余额为:304 000-(182 820-9 600)-40 000=90 780(元)该余额在贷方,表示企业尚未交纳的增值税额,应将未交纳增值税转入“应交税费——未交增值税”账户。

9月末,冀石公司应作如下会计分录:

借:应交税费——应交增值税(转出未交增值税) 90 780

贷:应交税费——未交增值税 90 780

10月份,实际缴纳时:

借:应交税费——未交增值税 90 780

贷:银行存款 90 780

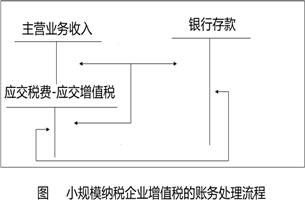

(二)增值税小规模纳税人月末增值税计算与核算

1.小规模纳税企业的特点

(1)只能开具普通发票;可以代开增值税专用拿发票。

(2)实行简易征收税率3%。

(3)购进货物的增值税一律不准抵扣销项税额,其税金计入货物成本。

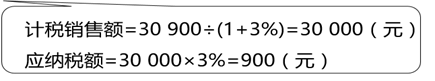

2.小规模纳税企业当期应纳增值税的计算

应纳税额=应税销售额×征收率

应税销售额=含税销售额÷(1+征收率)

3.小规模纳税企业销售商品、提供劳务业务的账务处理

案例2 某小规模纳税人2021年9月20日,购进原材料一批,价款10 000元,增值税1 300元,共计11 300元,用银行存款支付。销售产品一批,全部价款(含税)为30 900元,款项已存入银行。

1.购入材料时:

借:原材料 11 300

贷:银行存款 11 300

2.实现销售时:

借:银行存款 30 900

贷:主营业务收入 30 000

应交税费——应交增值税 900

3.交纳增值税时

借:应交税费——应交增值税 900

贷:银行存款 900

二、小企业计提税金及附加税的税会处理

税金及附加是指企业经营活动应负担的相关税费,包括:消费税、资源税、城市维护建设税、教育费附加、房产税、土地使用税、车船税、印花税等。

案例3 冀石公司12月份,取得应税消费品销售收入100 000元,适用的消费税率20%。应交资源税收入200 000元,资源税率3%。城建税率7%,教育费附加3%

应交消费税=100 000×20%=20 000(元)

应交资源税=200 000×3%=6 000(元)

应交城市维护建设税=20 000×7%=1 400(元)

应交教育费附加=20 000×3%=600(元)

三、小企业利润形成与月末利润结转实务

(一)利润的构成

利润是指企业在一定会计期间的经营成果,包括收入减去费用后的净额、直接计入当期利润的利得和损失等。

营业利润=营业收入-营业成本-税金及附加-销售费用-管理费用-财务费用-信用减值损失-资产减值损失+其他收益+投资收益(-损失)+公允价值变动收益(-损失)+资产处置收益(-损失)

利润总额=营业利润+营业外收入-营业外支出

净利润=利润总额-所得税费用

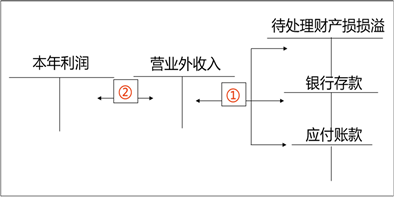

(二)营业外收入和营业外支出

1.营业外收入是指企业发生的与其日常活动无直接关系的各项利得。

(1)政府补助:与企业非日常活动无关的政府补助;但不包括政府作为所有者对企业的资本收入。

(2)盘盈利得:对现金等资产盘盈,经批准转入营业外收入。

(3)捐赠利得:接受捐赠产生的得利。

(4)罚没利得:企业取得的各种罚款,在弥补由于对违反合同或协议而造成的经济损失后的净收益。

(5)债务重组利得:因债务重组,债务人获得的净收益。

案例4 冀石公司,20××年12月份发生如下经济业务:

经批准转销盘盈现金100元

借:待处理财产损溢——待处理流动资产损溢 100

贷:营业外收入——盘盈利得 100

取得捐赠4 000元,已存入银行

借:银行存款 4 000

贷:营业外收入——捐赠利得 4 000

转销因债务人撤销而无法支付的应付款项2 000元

借:应付账款 2 000

贷:营业外收入——其他利得 2 000

2.营业外支出是指企业发生的与其日常活动无直接关系的各项损失。

(1)公益性捐赠支出:进行公益性捐赠发生的支出。

(2)盘亏损失:各种财产盘亏损失,经批准计入营业外支出。

(3)非常损失:因自然灾害造成的损失,扣除保险公司赔偿后应计入营业外支出的部分。

(4)罚款支出:企业支付的行政罚款、税收罚款,以及违反法律法规规定罚款、违约金、赔偿金等。

(5)非流动资产毁损报废损失:固定资产因毁损报废的净损失。

(6)债务重组损失:因债务重组,债权人产生的净损失。

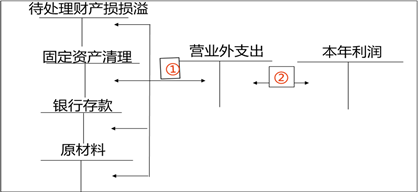

案例5 冀石公司20××年12月份发生如下经济业务:

12月20日,经批准转销盘亏设备一台,净损失为20 000元。

借:营业外支出——盘亏损失 20 000

贷:待处理财产损溢——待处理非流动资产损益 20 000

12月22日,将固定资产因报废而发生的清理净损失8 000元予以结转。

借:营业外支出——非流动资产处置损失 8 000

贷:固定资产清理 8 000

12月25日,将因水灾发生的原材料意外灾害损失18 000元,转作营业外支出。

借:营业外支出——非常损失 18 000

贷:待处理财产损溢——待处理流动资产损益 18 000

12月26日,以银行存款捐赠希望工程20 000元。

借:营业外支出——公益性捐赠支出 20 000

贷:银行存款 20 000

12月28日以银行存款支付税收的罚款10 000元。

借:营业外支出——罚款支出 10 000

贷:银行存款 10 000

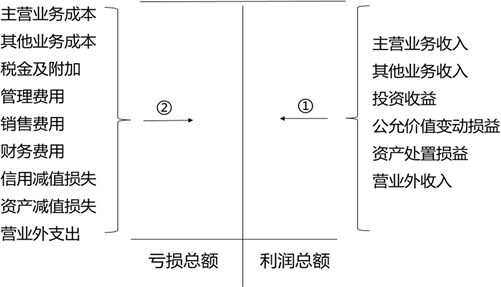

(三)利润总额的结转

1.表结法

通过利润表来结计企业本年利润(或亏损)的方法。

具体做法:

(1)每月月末,只需结计出各损益类账户的本月发生额和月末累计余额,不结转到“本年利润”账户,而是将其本月发生额合计数填入利润表的本月数栏,将本月月末累计余额填入利润表的本年累计数栏,通过利润表计算各期的利润(或亏损)。

(2)年末时,要将全年累计余额结转入“本年利润”账户。

2.账结法

通过“本年利润”账户进行利润结转的方法。

具体做法:每月月末都要将在账上结计出的各损益类账户的余额,结转入“本年利润”账户。

结转后“本年利润”账户的本月合计数,反映当月实现的利润或发生的亏损;“本年利润”账户的本年累计数,反映本年累计实现的利润或发生的亏损。

本年利润

(1)结转各项收益时:

借:主营业务收入

其他业务收入

其他收益

投资收益

公允价值变动损益

资产处置损益

营业外收入

贷:本年利润

(2)结转各项费用或支出时:

借:本年利润

贷:主营业务成本

其他业务成本

税金及附加

销售费用

管理费用

财务费用

资产减值损失

信用减值损失

营业外支出

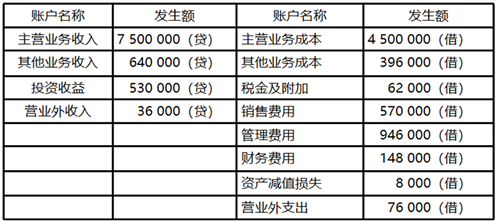

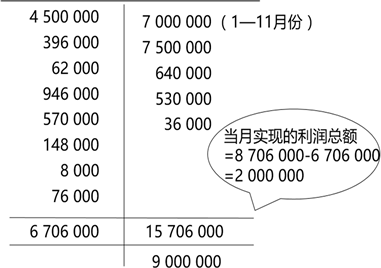

案例6 冀石公司利润结转采用账结法,20××年1-11月本年利润累计余额为7 000 000元,12月份有关损益类账户的本期发生额如下:

结转各项收益时:

借:主营业务收入 7 500 000

其他业务收入 640 000

投资收益 530 000

营业外收入 36 000

贷:本年利润 8 706 000

结转各项费用或支出时:

借:本年利润 6 706 000

贷:主营业务成本 4 500 000

其他业务成本 396 000

税金及附加 62 000

销售费用 570 000

管理费用 946 000

财务费用 148 000

资产减值损失 8 000

营业外支出 76 000

本年利润

四、小企业月末企业所得税账务处理申报

企业所得税应纳税额计算方法

方法一:

应纳税所得额=收入总额-不征税收入-免税收入-各项允许扣除项目金额-允许弥补的以前年度亏损后的余额

方法二:

应纳税所得额=会计利润+调增项目-调减项目

应纳所得税额=应纳税所得额×税率

纳税调整

| 项目 | 会计规定 | 税法规定 | 调整或调减 |

| 收益和利得 | 不确认 | 确认 | 调增 |

| 确认 | 不确认 | 调减 | |

| 费用和损失 | 确认费用 | 不确认或部分确认 | 调增 |

| 不确认 | 确认 | 调减 |

纳税调整增加额

| 项目 | 税法规定 |

| 三费:职工教育经费、工会经费、职工教育经费 | 14%、2%、8% |

| 业务招待费 | 按发生额的60%扣除,最高不超过当年销售收入5‰ |

| 公益性捐赠支出 | 按照年度利润总额的12%扣除 |

| 广告费和业务宣传费 | 按当年销售额的15%扣除 |

| 税收滞纳金、罚金、罚款 | 不允许扣除 |

纳税调整减少额

按税法规定允许弥补的亏损和准予免税的项目。

1.前五年内未弥补亏损;

2.国债利息收入;

3.政府补助。

案例7 冀石公司2021年税前会计利润为9 000 000元,所得税税率为25%。全年实发工资薪金为1 000 000元,职工福利费200 000元,工会经费30 000元,职工教育经费150 000元;经查,当年营业外支出中有10 000元为税收滞纳罚金;当年国债利息收入800 000元,已计入利润,假定公司全年无其他纳税调整因素。(职工福利费、工会经费、职工教育经费扣除标准分别为14%、2%、8%)

纳税调整项目计算表

| 调整项目 | 实际列支 | 扣除限额 | 纳税调整 |

| 职工福利费 | 200 000 | 1 000 000×14%=140 000 | +60 000 |

| 工会经费 | 35 000 | 1 000 000×2%=20 000 | +15 000 |

| 职工教育经费 | 150 000 | 1 000 000×8%=80 000 | +70 000 |

| 税收的罚款 | 10 000 | 不允许扣除 | +10 000 |

| 国债利息收入 | 800 000 | 不纳税 | -800 000 |

会计利润9 000 000元;

职工福利费支出140 000(1 000 000×14%)元;

工会经费支出20 000(1 000 000×2%)元;

职工教育经费支出80 000(1 000 000×8%)元;

税收的罚款支出10 000元;

国债利息收入800 000元。

纳税调整增加额

=(200 000-140 000)+(30 000-20 000)+(100 000-25 000)+10 000=155 000(元)

纳税调整减少额=800 000(元)

应纳税所得额=9 000 000+155 000-800 000=8 355 000(元)

应纳所得税=8 355 000×25%=2 088 750(元)

借:所得税费用 2 088 750

贷:应交税费——应交所得税 2 088 750

借:本年利润 2 088 750

贷:所得税费用 2 088 750

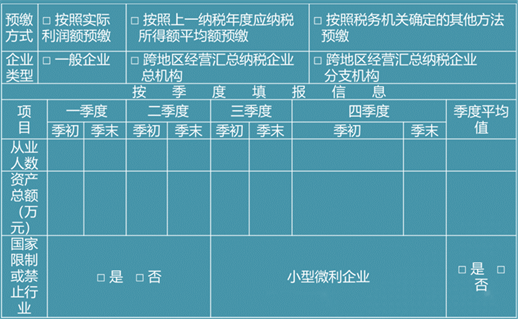

中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)

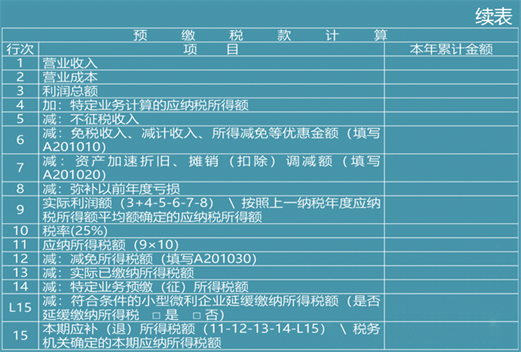

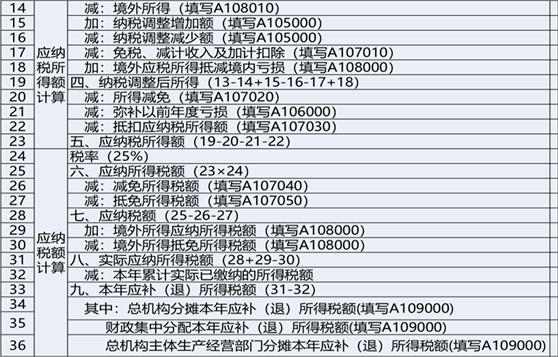

A100000 中华人民共和国企业所得税年度纳税申报表(A类)

A100000 中华人民共和国企业所得税年度纳税申报表

五、小企业利润分配程序与账务处理实务

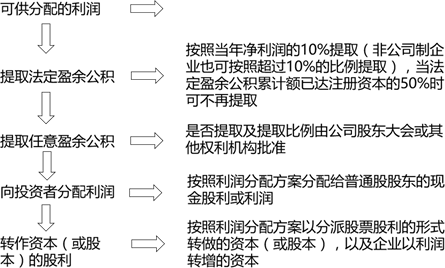

(一)利润分配的顺序

1.可供分配的利润

可供分配的利润=本年实现的净利润+年初未分配利润(或减去年初未弥补的亏损)+其他转入

2.利润的分配顺序:

(1)提取法定盈余公积:公司制企业,按当年净利润(减以前年度亏损)10%提取,非公司制可以超过10%,法定盈余公积累计额已达注册资本50%时可以不再提取。

(2)提取任意盈余公积:公司制企业根据股东大会决议。

(3)向投资者分配利润:对可供投资者分配利润进行分配。

本年实现的净利润+年初未分配利润(或减去年初未弥补的亏损)+其他转入

(二)利润分配的核算

1.账户设置

“利润分配”账户。其明细账户:

(1)盈余公积补亏

(2)提取法定盈余公积

(3)提取任意盈余公积

(4)应付现金股利或利润

(5)转作资本的股利

(6)未分配利润

2.利润分配的核算

(1)盈余公积补亏的核算

企业亏损弥补途径主要有三条:

第一条:税前利润弥补

第二条:税后利润弥补

第三条:盈余公积补亏

案例8 某企业用盈余公积弥补以前年度亏损50 000元。作会计分录如下:

借:盈余公积——法定盈余公积 50 000

贷:利润分配——盈余公积补亏 50 000

(2)提取盈余公积的核算

按规定从净利润中提取公积金,包括法定盈余公积和任意盈余公积。其中任意盈余公积应在分配优先股股利后提取。

案例9 20××年冀石公司按税后利润5 950 800元的10%提取法定盈余公积。

借:利润分配——提取法定盈余公积 595 080

贷:盈余公积——法定盈余公积 595 080

(3)应付股利的核算

应付股利是根据股东大会或类似权利机构批准的年度利润分配方案,分配给投资者的股利或利润,包括支付给优先股股东和普通股股东股利。股利的分配形式有:现金股利、股票股利(或转赠资本)。

案例10 冀石公司根据股东大会决议,以当年实现的利润向普通投资者分派现金利润300 000万元,转赠资本800 000元,会计分录如下:

借:利润分配——应付现金股利 300 000

——转作股本的股利 800 000

贷:应付股利——应付现金股利 300 000

股本 800 000

案例11 某公司,实现年度税后利润9 570 000元,根据股东大会决议,利润分配如下:按税后利润的10%、6%提取法定盈余公积、任意盈余公积,向股东分派现金股利1 230 000元;股票股利600 000元。

借:利润分配——提取法定盈余公积 957 000

——提取任意盈余公积 574 200

——应付现金股利或利润 1 230 000

——转作股本的股利 600 000

贷:盈余公积——法定盈余公积 957 500

——任意盈余公积 574 200

应付股利——应付现金股利 1 230 000

股本 600 000

(三)年度利润结转的核算

1. 盈利企业

案例12 冀石公司20××年12月“本年利润”账户余额为5 950 800元。利润分配有关明细账户的余额见【案例9】【案例10】。应作会计分录如下:

借:本年利润 5 950 800

贷:利润分配——未分配利润 5 950 800

借:利润分配——未分配利润 1 695 080

贷:利润分配——提取法定盈余公积 595 080

——应付普通股股利 300 000

——转作股本的股利 800 000

2.亏损企业

借:利润分配——未分配利润

贷:本年利润

如有盈余公积补亏

借:利润分配——盈余公积补亏

贷:利润分配——未分配利润